29. Oktober 2013

Wie buche ich Betriebs- und Geschäftsausstattung, die abgeschrieben wird

In diesem Beitrag erklären wir, wie Betriebs- und Geschäftsausstattung gebucht, ins Anlagenverzeichnis aufgenommen und abgeschrieben werden kann. Auch seltene Fälle, in denen ein Anlagegut zwar ins Verzeichnis aufgenommen, allerdings nicht laufend abgeschrieben wird (das es nicht abnutzbar ist), werden kurz behandelt.

Was ist Betriebs- und Geschäftsausstattung?

Zur Betriebs- und Geschäftsausstattung zählen Wirtschaftsgüter (WG) wie Geräte, Maschinen, Möbel etc. die du betrieblich nutzt. Der Anschaffungswert eines solchen WG liegt in der Regel über dem Grenzwert und wird nicht sofort als Betriebsausgabe geltend gemacht.

- Grenzwert ab 1. 1. 2023: 1.000,00 €

- Grenzwert bis 31. 12. 2022: 800,00 €

- Grenzwert bis 31. 12. 2019: 400,00 €

Betriebs- und Geschäftsausstattung wird ins Anlagenverzeichnis aufgenommen und dort über eine gewisse Nutzungsdauer linear (oder degressiv, falls anwendbar) abgeschrieben. Diese Abschreibungsart resultiert in einer jährlichen Absetzung für Abnutzung (AfA), die du im Rahmen deiner Einkommensteuererklärung als Betriebsausgabe geltend machen kannst.

In seltenen Fällen werden auch Anlagegüter ins Verzeichnis aufgenommen, die nicht laufend abgeschrieben werden (da sie keiner Abnutzung unterliegen). Sie haben eine Abschreibungsdauer von 0 Jahren und damit auch keine jährliche AfA. Erst im Falle eines Abgangs oder Verkaufs wird ihr Anschaffungswert als Restbuchwert in voller Höhe geltend gemacht.

Die Nutzungsdauer ist dabei die Anzahl von Jahren, in der das jeweilige WG voraussichtlich im Betrieb genutzt werden kann. In Österreich kann die Nutzungsdauer individuell bestimmt werden, in Deutschland ist das über amtliche AfA-Tabellen geregelt (die auch in Österreich verwendet werden können).

Wirtschaftsgüter, die unter Betriebs- und Geschäftsausstattung fallen, erfasst du mit bookamat in zwei Schritten:

- Zunächst dokumentierst du den Kauf mittels einer Buchung, hiermit wird auch die enthaltene Umsatzsteuer als Vorsteuer geltend gemacht (so du vorsteuerabzugsberechtigt bist).

- Dann fügst du eine neue Anlage hinzu, für die in weiterer Folge automatisch die AfA berechnet und abgesetzt wird.

Für beide Schritte benötigst du das Steuerkonto "Betriebs- und Geschäftsausstattung", welches du unter "Einstellungen > Steuerkonten" aktivieren kannst.

Buchung von Betriebs- und Geschäftsausstattung

Wähle dazu einfach das Steuerkonto "Betriebs- und Geschäftsausstattung". Der BA Betrag ist auf Null gesetzt und gesperrt, da die Anschaffung ja nicht sofort als Ausgabe geltend gemacht wird (sondern nur die Abschreibung). So du vorsteuerabzugsberechtigt bist, fließt die enthaltene Umsatzsteuer in deine Umsatzsteuererklärung, wo sie als Vorsteuer abgezogen wird.

Du kannst auch andere Steuerkonten für die Buchung von Betriebs- und Geschäftsausstattung verwenden (z.B. "IG Erwerb von Lieferungen", falls du das WG steuerfrei aus einem anderen EU-Land erworben hast).

Erfassung der Betriebs- und Geschäftsausstattung als Anlage

Zusätzlich zur Buchung musst du das WG der Betriebs- und Geschäftsausstattung (das du abschreiben willst) im Anlagenverzeichnis erfassen.

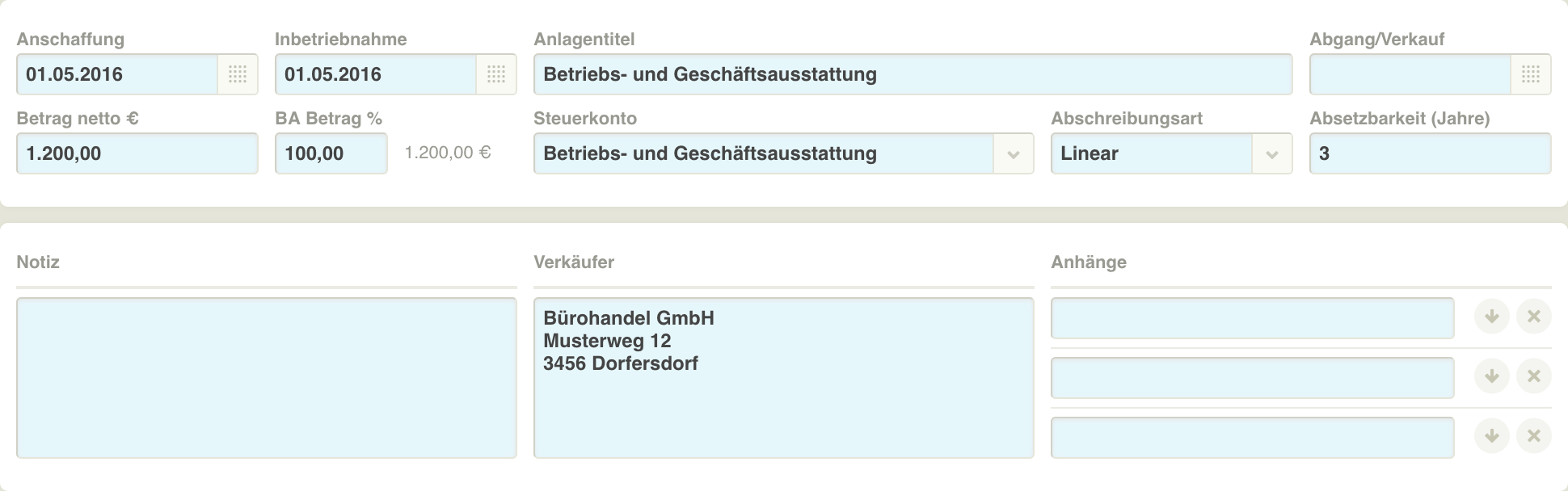

Wähle dazu bei der Erstellung einer neuen Anlage (neben anderen Angaben) folgende Einstellungen:

- das Steuerkonto "Betriebs- und Geschäftsausstattung"

- eine Absetzbarkeit in Jahren (in diesem Fall 3 Jahre für Personalcomputer/Notebooks)

- die Abschreibungsart "Linear halbjährlich"

Sollte es sich um einen der seltenen Fälle handeln, in denen ein Anlagegut ins Verzeichnis aufgenommen wird, das nicht laufend abgeschrieben wird (weil es nicht abnutzbar ist), dann wähle folgende Einstellungen:

- das Steuerkonto "Betriebs- und Geschäftsausstattung"

- eine Absetzbarkeit in Jahren von 0 (Null)

- die Abschreibungsart "Keine Abnutzung"

Ein solche Anlagegut hat keine jährliche AfA. Erst im Falle eines Abgangs oder Verkaufs wird sein Anschaffungswert als Restbuchwert in voller Höhe geltend gemacht.

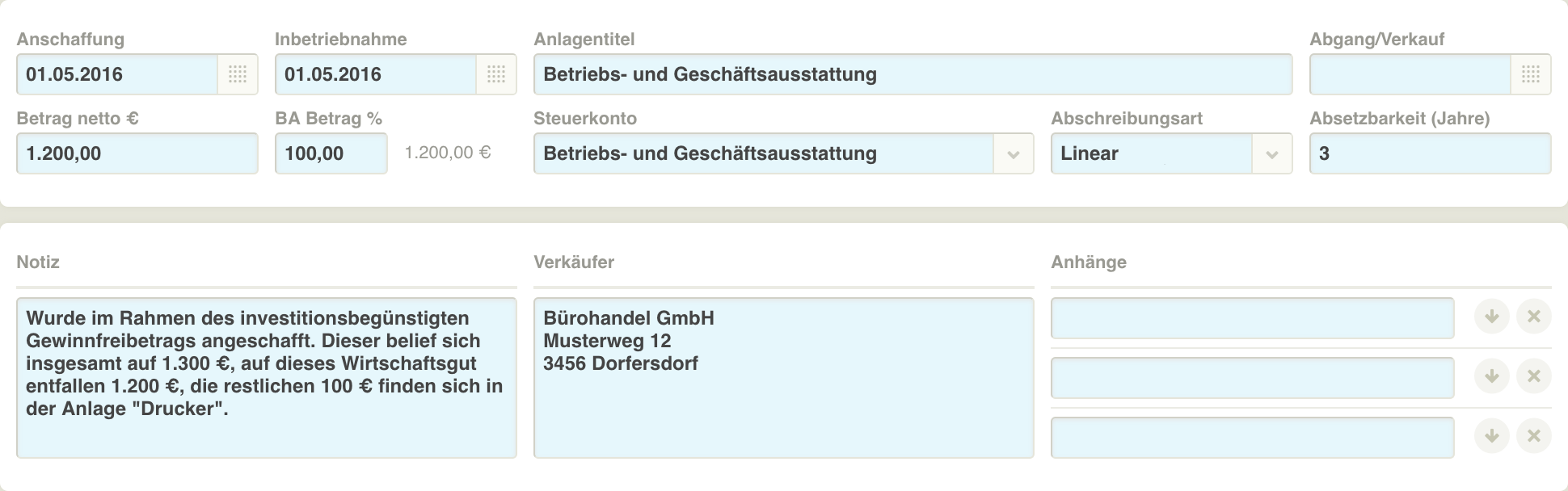

Investitionsbegünstigtes Wirtschaftsgut (Gewinnfreibetrag)

Wenn du das WG im Rahmen der Inanspruchnahme des investitionsbegünstigten Gewinnfreibetrags für Wirtschaftsgüter erworben hast, dann solltest du unbedingt im Feld "Notiz" vermerken, wie hoch der gesamte investitionsbedingte Gewinnfreibetrag (IGFB) war und wieviel davon durch das Anlagegut abgedeckt werden. Somit kannst du jederzeit nachvollziehen, welche WG mit welchen IGFB in Verbindung stehen.

Den IGFB machst du zusätzlich zur AfA geltend, z.B. beim "Report Einkommensteuer – Beilage E1a". Weitere Informationen dazu findest du im Blogeintrag zu Gewinnfreibeträgen.

Absetzung für Abnutzung (AfA) und Restbuchwerte

Sobald du ein WG als Anlage erfasst hast, werden die jeweiligen AfA-Beträge berechnet. Diese fließen dann automatisch in deine Betriebsausgaben ein (du musst sie also nicht separat buchen). Ist bei der Anlage ein Datum des Abgangs/Verkaufs eingetragen, dann fließen auch etwaige Restbuchwerte automatisch in deine Betriebsausgaben ein.

Die AfA-Beträge/Restbuchwerte findest du:

- Bei den Details der Anlage in der Anlagenübersicht sowie im Summenmodul darunter.

- Am Dashboard im Modul "Betriebsergebnis" unter den Betriebsausgaben.

- Im Report "Einkommensteuer – Beilage E1a".

Verwandte Blogeinträge

Hinweis & Feedback

Wie bei allen buchhalterischen und steuerrechtlichen Beiträgen gilt auch hier, dass wir keine Gewähr für die Richtigkeit der Angaben übernehmen, jegliche Haftung ist hier ausgeschlossen. Im Zweifelsfall kontaktiere bitte einen Buchhalter bzw. Steuerberater.

Falls du Fragen oder Anmerkungen hast, Features vermisst oder Fälle deines unternehmerischen Alltags nicht verbuchen kannst, dann wende dich bitte unter support@bookamat.com an uns.